快速查题-证券一般从业试题

- 不限题型

- 单选题

风险溢价是( )

Ⅰ.对承担风险的补偿

Ⅱ.它与承担的风险βp的大小成正比。

Ⅲ.它与承担的风险βp的大小成反比。

Ⅳ.其中的系数[E(rm)-rf]βp代表了对单位风险的补偿

下列关于有效市场说法正确的有( )。

Ⅰ.市场的有效性分为三种形式:弱式有效市场、半强式有效市场以及强式有效市场

Ⅱ.弱式有效市场假设认为,当前的股票价格己经充分反映了全部历史价格信息和交易信息,如历史价格走势、成交量等,因此试图通过分析历史价格数据预测未来股价的走式,期望从过去价格数据中获益将是徒劳的

Ⅲ.半强式有效市场假设认为,当前的股票价格己经充分反映了与公司前景有关的全部公开信息

Ⅳ.强式有效市场假设认为,当前的股票价格反映了全部信息的影响,全部信息不但包括历史价格信息、全部公开信息,而且还包括私人信息以及未公开的内幕信息等

下列关于有效市场假说与行为金融理论的区别,说法正确的是( )

Ⅰ.有效市场假说的核心命题是投资者的理性决策

Ⅱ.行为金融理论认为投资者的决策过程并不符合理性人的假设

Ⅲ.行为金融理论对有效市场假说的方法变革

Ⅳ.行为金融理论对有效市场假说的理论创新

关于SML和CML,下列说法正确的有( )。

Ⅰ.两者都表示有效组合的收益与风险关系

Ⅱ.SML适合于所有证券或组合的收益风险关系,CML只适合于有效组合的收益风险关系

Ⅲ.SML以β描绘风险,而CML以σ描绘风险

Ⅳ.SML是CML的推广

关于货币的时间价值,下列表述正确的有( )。

Ⅰ.现值与终值成正比例关系

Ⅱ.折现率越高,复利现值系数就越小

Ⅲ.现值等于终值除以复利终值系数

Ⅳ.折现率越低,复利终值系数就越大

Ⅴ.复利终值系数等于复利现值系数的倒数

关于可行域,下列说法正确的有( )。

Ⅰ.可供选择的证券有两种以上,可能的投资组合便不再局限于一条曲线上,而是坐标系中的一个区域

Ⅱ.如果在允许卖空的情况下,可行域是一个无限的区域

Ⅲ.可行域的左边界可能向外凸或呈线性,也可能出现凹陷

Ⅳ.证券组合的可行域表示了所有可能的证券组合,它为投资者提供了一切可行的组合投资机会

关于最优证券组合,以下论述正确的有( )。

Ⅰ.最优证券组合是在有效边界的基础上结合投资者个人的偏好得出的结果

Ⅱ.投资者的偏好通过其无差异曲线来反映,无差异曲线位置越靠下,其满意程度越高

Ⅲ.最优证券组合就是相对于其他有效组合,该组合所在的无差异曲线的位置最低

Ⅳ.最优证券组合恰恰是无差异曲线簇与有效边界的切点所表示的组合

假设证券市场只有证券A和证券B,证券A和证券B的期望收益率分别为6%和12%,β系数分别为0.6和1.2,无风险借贷利率为3%,那么根据资本资产定价模型,( )。

Ⅰ.这个证券市场不处于均衡状态

Ⅱ.这个证券市场处于均衡状态

Ⅲ.证券A的单位系统风险补偿为0.05

Ⅳ.证券B的单位系统风险补偿为0.075

某投资者打算购买C三只股票,该投资者通过证券分析得出三只股票的分析数据:(1)股票A的收益率期望值等于0.05、贝塔系数等于0.6;(2)股票B的收益率期望值等于0.12,贝塔系数等于1.2;(3)股票C的收益率期望值等于0.08,贝塔系数等于0.8,据此决定在股票A上的投资比例为0.2、在股票B上的投资比例为0.5,在股票C上的投资比例为0.3,那么( )。

Ⅰ.在期望收益率B系数平面上,该投资者的组合优于股票C

Ⅱ.该投资者的组合B系数等于0.96

Ⅲ.该投资者的组合预期收益率大于股票C的预期收益率

Ⅳ.该投资者的组合预期收益小于股票C的预期收益率

下列说法不正确的有( )。

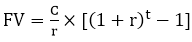

Ⅰ.增长型年金终值的计算公式为

Ⅱ.生活费支出、教育费支出和房贷支出都属于期初年金

Ⅲ.期初年金现值的计算公式为

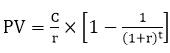

Ⅳ.NPV越大说明投资收益越高

Ⅴ.内部回报率是投资者预期可以得到的收益率